相続税の計算は、亡くなった方の「財産」から、葬式費用や、借入金などの債務を控除して計算することが可能です。

つまり、その分、相続税額が安くなる効果があります。

しかし、葬式費用・債務といってもさまざまな内容があります。

今回は、どういった内容の支出が、相続税上「債務控除・葬式費用」として控除できるのか?につき解説します。

目次

1. 債務控除の対象

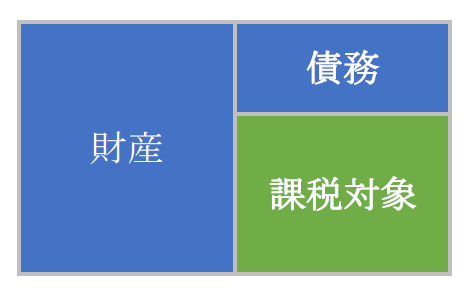

(イメージ図 亡くなられた方の財産・負債)

(1)債務控除ができる債務の種類

債務控除ができるものは、亡くなった人の負債で、支払うことが確定しているものです(相14条)。

基本的には、相続前に発生したもので、かつ相続後に支払ったものとなります。

相続時点で、相続人が既に支払済のものは、相続時点で既に「相続財産」が減少していますので「債務控除」の対象にはなりません。

ただし、相続前支払分でも、相続人が代わりに立替払いしている分については、被相続人からみると「相続人」に対する債務となりますので、「債務控除」の対象となります。

債務控除の対象となるもの、ならないものは以下の通りです。

| 対象になる | 対象にならない |

|---|---|

|

|

(2)借入金

①団信の付された住宅ローン

団信(団体信用生命保険)の付された住宅ローンは、相続発生時に、団信が保険金を収受して債務がなくなりますので、「債務控除」の対象とはなりません。

単純に、自宅を「相続財産」として評価するだけです。

②親族からの借入金

親族からの借入金も債務控除の対象となります。ただし、第三者借入金と同様、契約書等の整備が必要となります。

(3)未払医療費等

相続税上の債務控除の対象となる未払医療費は、本人の医療費のみが対象となります。

(所得税上の「医療費控除」は、生計一親族に関する医療費も対象)。

なお、所得税上の医療費控除との関係については、Q9をご参照ください。

(4)未払税金

準確定申告の税金納税額(所得税・消費税)のほか、住民税、固定資産税の未払税額も含まれます。

なお、固定資産税については、共有名義の固定資産の場合は、共有持分部分のみが「債務控除」の対象となります。

(5)老人ホームからの請求

老人ホームなどからの生前の利用料の請求については債務控除が可能です。ただし、死亡時に「施設退去による原状回復義務」については、死亡時点の債務ではありませんので、原則として債務控除の対象とはなりません。ただし、死亡の際に原状回復費用が発生するような契約の場合は、債務控除できる場合もあります。

(6)預り敷金

預り敷金とは、不動産賃貸収入等がある場合に、入居者から預かる敷金です。将来入居者が退去する際に返還するものですので、債務控除の対象となります。

なお、共有名義の不動産の敷金については、実際預かっている方が被相続人であれば、被相続人に全額返済義務がありますので、「全額債務控除」が可能です。

(7)連帯債務・保証債務

①連帯債務

連帯債務とは、1つの借入を複数の者それぞれが全額の債務を負うことをいいます。 住宅ローンを夫婦で連帯債務で借りる場合、1人が主債務者、もう1人が連帯債務者となります。連帯債務者も主債務者と同じ債務を負うことになります。被相続人が借入金等の「連帯債務者」になっている場合、被相続人の負担すべき金額が明らかな部分は債務控除の対象となります。(被相続人以外の連帯債務者の場合も、その者が弁済不能部分のうち被相続人が負担すべき金額も含む)

②保証債務

保証債務とは、主たる債務者が債務不履行の場合に、その債務者に代わって履行をする債務のことです。保証債務は、将来の支払が確定していないため、原則として債務控除できません。

ただし、債務者が弁済不能で、保証人が債務を返済しなければならない場合は、「主たる債務者に求償権を行使できない金額」につき債務控除可能です。

(8)前受金

家賃は前払のケースが多いですので、不動産賃貸オーナーの場合、前受金が生じるケースもあります。しかし、前受家賃は「返還義務」があるわけではなく、支払義務が確定していないため、「債務控除」の対象とはなりません。

2. 葬式費用の対象

お葬式などの費用は、厳密には、亡くなられた方の「債務」ではありませんが、死亡した際には確実にかかる費用である点を考慮して、「債務控除」が認められています。

(1)葬式費用として控除できる支出(相基通 13-4、13-5)

| 対象になる | 対象にならない |

|---|---|

|

|

(2)会葬御礼・香典返し

参拝者に対して渡すお品代(会葬御礼)は、葬式費用として控除が認められますが、香典返しは葬式費用として認められません(相基通13-5)。なお、「会葬御礼」については、別途香典返しをしない場合は、「香典返しとみなされる」ため、葬式費用として控除できません。

(3)初七日・四十九日法要

本葬と初七日を同時に行う場合(繰り上げ初七日)もあります。

本葬と初七日の区別が明確にできない場合は、初七日に係る費用は「葬式費用」として控除できます。

(4)納骨費用・墓石への刻印費用

49日法要の際に行う「納骨費用」は葬式費用に該当します。墓石への刻印費用は、納骨費用とは別ですので葬式費用には含められません(ただし、両者の区別ができない場合はOK)。

(5)領収書がない場合は?(お寺へのお布施、戒名料心付け)

領収書が出ないケースもありますが、これらも葬式費用に含めてOKです。

3. 生前に相続人が立て替えた医療費等は?

亡くなる直前に、病院代などを相続人が立替で支払うケースも多いと思います。

この場合も、本来は被相続人が支払うべき費用を相続人が立替払いしている状態ですので、被相続人の債務(相続人に対する債務)となります。したがって、生前に支払ったものでも、債務控除の対象となるケースはあります。医療費に限らず、光熱費等の立替も同様です。

ただし、被相続人の口座から直接引き出して相続人が支払っている場合は、当然、債務控除の対象にはなりません。

4. 債務控除することができる対象者

相続人又は包括受遺者が対象となり、特定遺贈(特定の遺産を指定して遺贈)で財産を取得した方は「債務控除」できません(日本に所在する財産を取得した場合のみ相続税が課税される制限納税義務者も債務控除不可)。

5. 参照URL

(No.4126 相続財産から控除できる債務)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4126.htm